Skattbyrði lækkað verulega hjá hátekju og stóreignafólki um leið og hún var aukin hjá lægri og milli tekjuhópum frá 1994 til 2018, mest hjá þeim tekjulægstu. Þetta kemur fram í nýrri úttekt Stefáns Ólafssonar prófessors í Kjarafréttum Eflingar. Þetta lagði verulega auknar byrðar á lágtekjufólk á vinnumarkaði og lífeyrisþega.

Tekjur lágtekjufólks voru án tekjuskatts frá 1988 til 2001 en lágmarkslaun á vinnumarkaði og lægstu lífeyristekjur bera nú minnst 60.000 kr. tekjuskatt og útsvar á mánuði, þó þær tekjur dugi varla til framfærslu.

Þá kemur fram að þau sem hafa miklar fjármagnstekjur njóta verulegra skattfríðinda sem gerir það að verkum að hjá tekjuhæsta eina prósentinu, sem hefur um 2,5 milljónir á mánuði eða meira, verður skattbyrði lægri en hjá þeim sem eru með heildartekjur á bilinu 750.000 til 2,4 milljónir. Skattbyrði þessa hátekjuhóps er svipuð og hjá fólki sem er með tekjur á bilinu 650.000 til 700.000 kr. á mánuði. Þetta er verulega óréttlátt, skrifar Stefán.

Þá kemur fram þau sem hafa miklar fjármagnstekjur greiða ekki útsvar af þeim til sveitarfélaga. Það er í meira lagi óeðlilegt, að mati Stefáns. Hann dregir einnig fram að skattbyrði af hagnaði fyrirtækja er lág á Íslandi og skattaundanskot þeirra mikil í alþjóðlegum samanburði.

Hér má lesa texta Kjarafrétta Eflingar:

Skattkerfið hyglir hátekjufólki

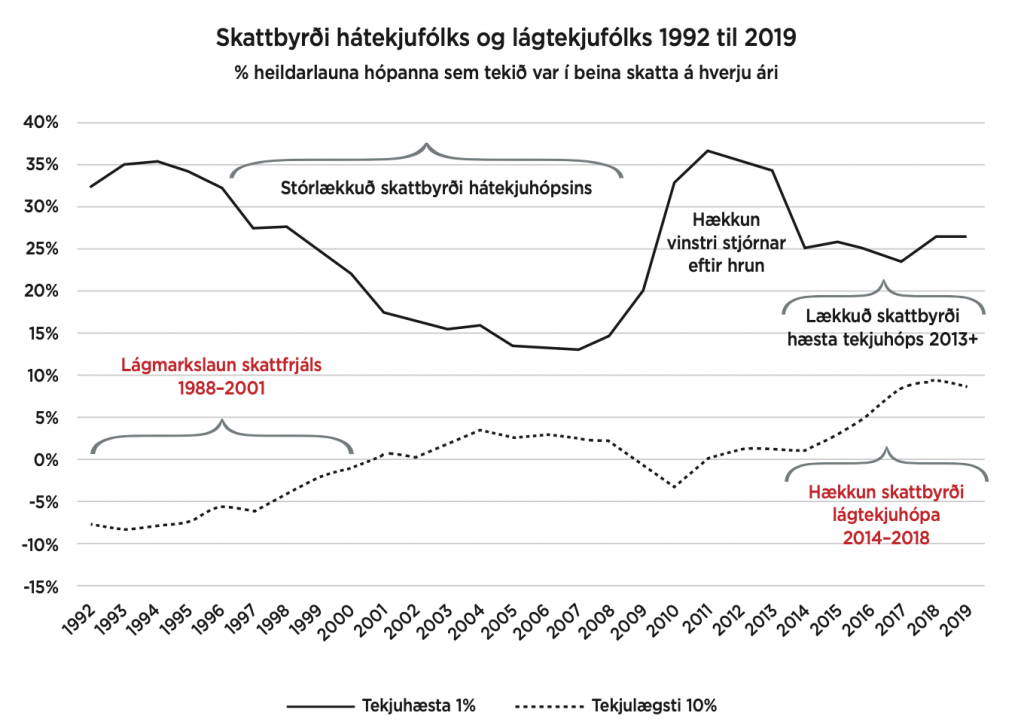

Frá byrjun tíunda áratugarins hefur byrði tekjuskattsins verið færð af hátekjufólki og yfir á lægri tekjuhópa, mest yfir á þá tekjulægstu. Á mynd 1 er þetta sýnt fyrir tekjuhæsta eina prósentið og tekjulægstu tíu prósentin, ár frá ári á tímabilinu 1992 til 2019. Þessi þróun var sérstaklega afgerandi á árunum frá 1994 til 2005.

Mynd 1 Þróun á skattbyrði hátekju- og lágtekjuhópa frá 1992 til 2019. Samanlagður tekjuskattur og fjármagnstekjuskattur sem % heildartekna viðkomandi einstaklinga fyrir skatt. Heimild: Ríkisskattstjóri.

Síðan eftir hrunið 2008 hækkaði vinstri stjórnin skattbyrði þeirra tekjuhæstu aftur upp á svipað stig og verið hafði um 1994. Skattbyrði lægsta hópsins lækkaði hins vegar lítillega 2009-2010 og stóð síðan í stað til 2013. Eftir að ný ríkisstjórn Sjálfstæðisflokks og Framsóknar tók við völdum árið 2013 var skattbyrði þeirra tekjuhæstu lækkuð aftur, úr um 35% í 25-26%. Frá 2014 til 2018 var skattbyrði tekjulægsta hópsins aftur hækkuð umtalsvert, sem gróf undan umsaminni kaupmáttaraukningu í kjarasamningum þeirra ára.

Munurinn á skattbyrði þeirra tekjuhæstu og þeirra tekjulægstu var mun meiri á fyrri hluta tímabilsins og á árum vinstri stjórnarinnar (2009-2013) en við lok þess. Þungi skattbyrðarinnar hefur þannig færst frá þeim tekjuhærri til hinna tekjulægri. Þetta eru veruleg umskipti og óvenjuleg þegar horft er til grannríkjanna.

Annað athyglisvert við myndina er það að í byrjun tímabilsins og fram til 2001 voru tekjur lægstu tíu prósenta framteljenda skattfrjálsar. Þetta átti við um lágmarkslaun á vinnumarkaði þess tíma, meðal lífeyristekjur eftirlaunafólks og tekjur þorra öryrkja. Allir þessir lágtekjuhópar voru án tekjuskatts, sem hjálpaði þeim verulega við að ná endum saman í framfærslu sinni. Eins og sýnt var í Kjarafréttum nr. 4, Hallarekstur á heimilum láglaunafólks, þá væri staða þessara hópa öll önnur í dag ef þau þyrftu ekki að greiða minnst 60.000 krónur í tekjuskatt af lágmarkslaunum sem varla duga fyrir framfærslu. Hið sama gildir um stóra hópa eftirlaunafólks og þorra öryrkja. Þessi tilfærsla á skattbyrðinni af þeim tekjuháu yfir á tekjulægri hópana hefur því verið hin mesta óheillaþróun, sem þarf að leiðrétt.

Í tengslum við Lífskjarasamninginn 2019 var samið um það við stjórnvöld að lækka skattbyrði tekjulægri hópa um 10.000 krónur á mánuði, sem myndi fjara út með hækkandi tekjum. Það gekk eftir og kom til framkvæmda árin 2020 og 2021. Þar með urðu mikilvæg umskipti í skattastefnunni sem hafði verið rekin frá því upp úr 1995, að undanskildum árum vinstri stjórnarinnar 2009-2013. Þetta var mikilvæg kjarabót. En í ljósi þess hver skattbyrði lágmarkslauna er enn í dag er ljóst að mun lengra þarf að ganga á þessari leið til að ná viðunandi stöðu fyrir lægri tekjuhópa.

Dreifing skattbyrðar í tekjustiganum

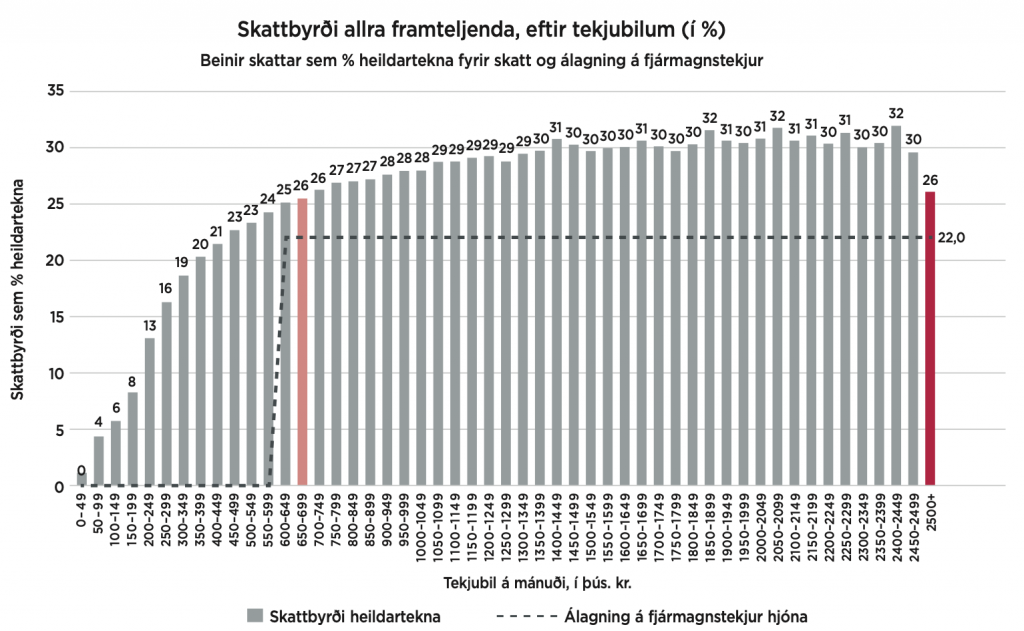

Á mynd 2 má sjá hvað fólk í ólíkum tekjuhópum greiddi hátt hlutfall af heildartekjum sínum í beina skatta skv. skattframtölum ársins 2019, frá neðri enda tekjustigans og upp í þann efri. Þetta er hinn eiginlegi dómur um skattbyrði einstaklinga, hvað þeir í reynd greiddu í álagða beina skatta (samanlagðan tekjuskatt, fjármagnstekjuskatt og eignaskatt). Þetta er sem sagt það sem „kom upp úr kössunum“ hjá Ríkisskattstjóra, en ekki eitthvert reiknidæmi. Þessi mynd segir heilmikið um dreifingu skattbyrðarinnar og hvernig fjármagnstekjur njóta sérstakra skattfríðinda.

Hér má sjá hversu hratt álagningin vex í lægri endann (vinstra megin á myndinni), þó tekjur þar séu mjög lágar. Þegar fólk er komið með á bilinu 350.000 til 399.000 kr. í heildartekjur á mánuði er skattbyrðin orðin 20% og hækkar svo áfram á miklum hraða. Þetta var mun meira aflíðandi á árunum frá 1990 til 1995, eins og sýnt var í skýrslunni Sanngjörn dreifing skattbyrðar, eftir Stefán Ólafsson og Indriða H. Þorláksson, frá 2019.

Eftir að skattbyrðin er komin upp í um 30% hjá fólki sem hefur á bilinu 1.350.000 til 1.399.000 kr. á mánuði, þá tekur annað við. Þá hækkar hún hins vegar ekki eins og neðar í tekjustiganum heldur rokkar á bilinu 30-32%. Miðað við stighækkandi álagningu tekjuskattsins ætti skattbyrðin hins vegar að hækka áfram með hærri tekjum – líka eftir að tekjurnar eru komnar upp fyrir 1.399.000 kr. Hvers vegna gerist það ekki?

Þetta kemur til af því að þegar komið er yfir 1 milljón í heildartekjur á mánuði fara fjármagnstekjur stækkandi sem hluti heildartekna framteljenda og aukast síðan enn örar þegar heildartekjur fara að nálgast 2 milljónir og yfir. Þar eð raunálagning fjármagnstekna er svo miklu lægri en álagning á launatekjur og lífeyri, eins og sýnt er með brotalínunni á myndinni, þá hættir raunveruleg skattbyrði að aukast hjá hærri tekjuhópunum, eftir því sem fjármagnstekjur verða stærri hluti heildartekna. Þess vegna verður álagningin flöt við 30-32%.

Mynd 2 Raunveruleg skattbyrði ólíkra tekjuhópa (50.000 kr. bil milli hópa). Samanlagður tekjuskattur og fjármagnstekjuskattur sem % heildartekna. Allir framteljendur skv. framtölum ársins 2019. Sérvinnsla Hagstofu Íslands fyrir Eflingu.

Svo þegar komið er upp í 2,5 milljónir króna í heildartekjur á mánuði og yfir þá fellur skattbyrðin snarlega niður, úr 32% í 26%. Það gerist vegna þess að hjá tekjuhæsta eina prósentinu (sem er nokkurn veginn þessi hópur sem var með 2,5 miljónir eða meira á mánuði) er meirihluti tekna orðinn í formi fjármagnstekna, með einungis tæplega 22% álagningu (umfram 300.000 kr. frítekjumark einstaklinga og 600.000 kr. hjá hjónum). Fjármagnstekjur eru skattlagðar sameiginlega hjá hjónum og því njóta þau 600.000 króna persónuafsláttar á þær. Fjármagnstekjurnar lækka því heildarskattbyrði hátekjufólksins.

Raunveruleg skattbyrði ríkasta eina prósentsins verður þannig aðeins 26%, eða svipuð og hjá fólki sem hefur á bilinu 650.000 til 690.000 krónur í heildartekjur á mánuði (bleika súlan á myndinni). Það er svipuð skattbyrði og fólkið sem þrífur skrifstofur hátekjufólksins hefur af sínum tiltölulega lágu launum.

Þetta er bein afleiðing af hinni lágu skattbyrði fjármagnstekna. Þetta eru þau fríðindi sem fjármálaráðherra og Viðskiptaráð hafa reynt að fela með ævintýralegum málflutningi sínum um meinta tvísköttun fjármagnstekna. Skoðum það nánar.

Rangfærslur ráðherra um skattbyrði fjármagnstekna

Bjarni Benediktsson fjármálaráðherra sagði nýlega í viðtali í Morgunblaðinu (31. ágúst) að „umræða um fjármagnstekjuskatt eigi það til að vera á villigötum, enda gleymist oft að fyrirtæki greiði 20% tekjuskatt áður en til arðgreiðslna komi“. Því leyfir hann sér að leggja tekjuskatt fyrirtækja við álagningu fjármagnstekjuskatts einstaklinga (20%+22%) og heldur því þar með fram að skattbyrði fjármagnstekjuskatts einstaklinga sé nærri helmingi meiri en er í raun.

Með þessu reynir Bjarni að segja að skattlagning fármagnstekna sé að einhverju leyti sambærileg við skattlagningu launatekna. Þetta er afbökun en ekki staðreynd. Viðskiptaráð og hægri pressan hafa lengi hamrað á þessu til að rugla umræðu um skattamál hátekjuhópa.

Þessi fullyrðing um tvísköttun fjármagnstekna og sambærilega sköttun atvinnutekna er eins röng og nokkuð getur verið. Fyrir því eru margar ástæður. Hér skulu nokkrar þeirra nefndar.

- Fyrirtæki og einstaklingar eru aðskildir skattaðilar sem eru skattlagðir sér. Þannig greiða þau fyrir notkun innviða samfélagsins, hvor um sig.

- Ef það væri elilegt að leggja álagningarprósentu fyrirtækja ofaná álagningarprósentu einstaklinga sem hafa tekjur frá fyrirtækjum (hvort sem eru fjármagnstekjur eða launatekjur) þá ætti auðvitað að gera slíkt hið sama á hlið launatekna.

- Þannig væri nærtækt að telja álagningu tryggingargjalds (6,35%) og iðgjalda í lífeyrissjóð (11,5%), sem leggjast á fyrirtæki, með skattbyrði launafólks í tekjuskattinum. Þetta eru tæplega 18% sem leggjast ofaná launagreiðslur fyrirtækja til launafólks. Án þessarar álagningar á fyrirtækin gætu þau auðvitað greitt launafólki hærri laun. Þar með er boðskapur fjármálaráðherra um að skattbyrði fjármagnstekna og launatekna geti verið svipuð fokinn út í veður og vind.

- Svo mætti auðvitað fara alla leið og telja tekjuskatt fyrirtækja (20%) einnig sem hluta af skattbyrði launafólks, eins og ráðherrann og Viðskiptaráð gera í tilviki fjármagnstekna. Án tekjuskatts gætu fyrirtækin auðvitað greitt launafólki enn hærri laun.

- Þá myndi samanburður á skattlagningu fjármagnstekna og launatekna líta svona út: fjármagnstekjur (22%+20%); launatekjur: þrep 1: 31,45%; þrep 2: 37,95%; þrep 3: 46,25%. Síðan myndi leggjast við hvert þrep í tekjuskattinum 6,35% tryggingagjald, 11,5% iðgjald atvinnurekenda í lífeyrissjóði launafólks og loks 20% tekjuskattur fyrirtækja (alls 37,85%). Þannig væri samanlögð grunn álagning á fjármagnstekjur um 42% en samanlögð álagning á launatekjur væri á bilinu 69,3% til 84,1% – þ.e. ef falsrök ráðherra og Viðskiptaráðs væru tekin alla leið. Þetta sýnir hversu fjarstæðukenndur málflutningur þeirra er.

- Þessu til viðbótar er ráðherrann að leggja einungis út af skattlagningu arðgreiðslna en hinn rangi boðskapur hans gæti enn síður átt við um skattlagningu söluhagnaðar hlutabréfa og annarra eigna, sem á síðustu árum hefur verið stærsti hluti fjármagnstekna. Því síður gæti hann átt við um skattlagningu vaxtatekna og leigutekna, sem einnig teljast til fjármagnstekna. Þeir sem leigja út tvær aukaíbúðir fá t.d. helming leiguteknanna skattfrjálsan (álagning þar er þá einungis 11% en ekki 22%).

Af ofangreindu ætti öllum að vera ljóst að allt þetta tal um að fjármagnstekjur einstaklinga beri meiri skatt en 22% (umfram persónufrádrátt) er ekkert annað en blekking til að reyna að réttlæta stórkostleg skattfríðindi þeirra sem hafa miklar fjármagnstekjur, en það er hátekju- og stóreignafólk.

Eru fyrirtækjaeigendur skattpíndir á Íslandi?

Í ofangreindu viðtali sagði Bjarni Benediktsson fjármálaráðherra einnig, með tilvísun til þessarar meintu tvískattlagningar fjármagnstekna (sem hrakin er hér að ofan), að „þeir sem reka fyrirtæki greiði hærri skatta en oft sé reynt að halda fram“.

Skoðum þetta nánar.

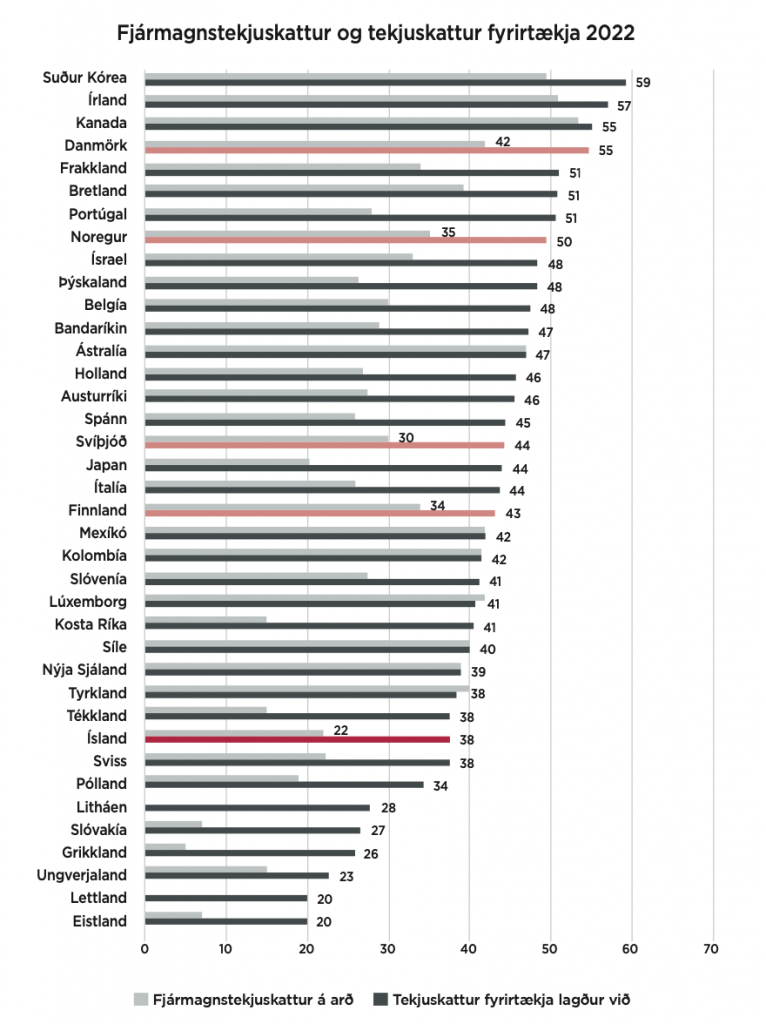

Ef við tökum ráðherrann á orðinu og leggjum saman tekjuskatt fyrirtækja og álagningu á arðgreiðslur út úr fyrirtækjum (þó það sé órökrétt að gera) þá getum við borið það saman við samanlagða álagningu á tekjur fyrirtækja og á arðgreiðslur einstaklinga í öðrum vestrænum samfélögum. Það er gert á mynd 3.

Gráu súlurnar sýna álagningarprósentu fjármagnstekna, en þær svörtu samanlagða álagningu á arðgreiðslur og hagnað fyrirtækja.

Ísland er neðarlega á listanum á báðum mælikvörðum. Hinar norrænu þjóðirnar leggja frá 30% til 42% á fjármagnstekjur á móti 22% á Íslandi. Hér hefur því stundum verið haldið fram að þessi munur sé réttlætanlegur vegna þess að hér sé lagt á nafntekjur en rauntekjur í hinum löndunum. Það skiptir litlu sem engu máli við lágt verðbólgustig. Á síðasta ári innleiddi ríkisstjórnin hins vegar sérstakan persónuafslátt á fjármagnstekjur til að vega á móti þessum mun (allt að 600.000 krónur fyrir hjón). Myndin sýnir glögglega að álagning á fjármagnstekjur en með lægsta móti hér á landi samanborið við aðrar vestrænar þjóðir.

Mynd 3 Skattlagning hagnaðar fyrirtækja og arðgreiðslna árið 2022, skv. mati OECD. Álagning í prósentum.

Þegar svörtu súlurnar eru skoðaðar þá telst Ísland vera með samanlagða álagningu á hagnað fyrirtækja og arðgreiðslur upp á 38% þegar hinar norrænu þjóðirnar eru á bilinu 43% (í Finnlandi) til 55% (í Danmörku). Ísland er í níunda neðsta sæti af þessum 38 þjóðum. Það hlýtur að teljast mjög hófleg skattbyrði sem fyrirtækjaeigendur bera hér á landi.

Athyglisvert er hvernig þessi mál eru á Írlandi. Talsmenn fyrirtækja og fjármagnseigenda hér hafa lengi horft til Írlands sem æskilegrar fyrirmyndar hvað snertir álagningu á hagnað fyrirtækja. Hún er mjög lág á Írlandi, en í staðinn er álagning á fjármagnstekjur þar um 52%. Takið eftir því – 52%. Hér er álagning á báða liði samanlagða með lægsta móti (38%) og miklu lægri en á Írlandi (57%).

Það sama má segja um Suður Kóreu, Kanada, Danmörku, Frakkland, Bretland, Noreg og Þýskaland. Allar þessar þjóðir og margar fleiri eru með miklu meiri álagningu á eigendur fyrirtækja.

Myndin er skýr.

Skattbyrði fyrirtækja- og fjármagnseigenda er lág á Íslandi í fjölþjóðlegu samhengi.

Skattbyrði hátekjufólks er einnig lág, eins og sýnt var hér að framan. En skattbyrði lágtekjufólks er hins vegar í hærra lagi hér á landi, eins og sýnt var í skýrslunni Sanngjörn dreifing skattbyrðar. Þessu þarf að breyta.

Stórlækkaðar tekjutilfærslur til heimila vinnandi fólks

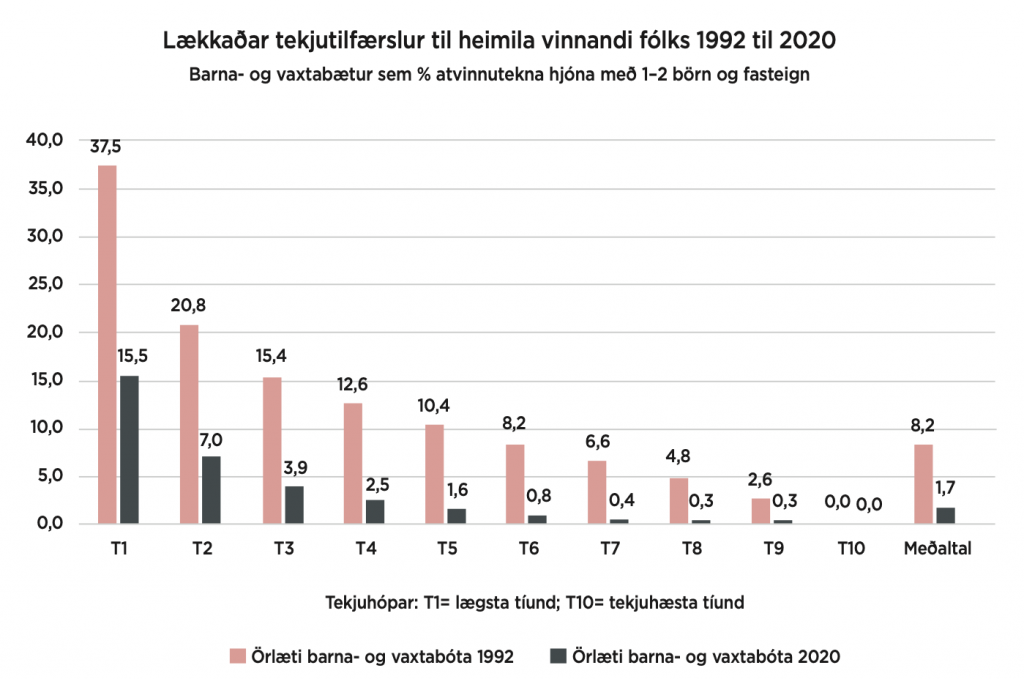

Loks sýnum við hér hvernig dregið hefur verið stórlega úr tekjutilfærslum til heimila vinnandi fólks á tímabilinu frá 1992 til 2020, það er samanlögðum barna- og vaxtabótum. Þessar tilfærslur eru greiddar út úr tekjuskattskerfinu og dragast því frá álögðum tekjuskatti og útsvari. Þegar þær lækka að raungildi þá kemur það einnig fram í hækkaðri skattbyrði, einkum hjá lægri og milli tekjuhópum fjölskyldna.

Mynd 4 Barna- og vaxtabætur samanlagðar sem % atvinnutekna hjóna með 1-2 börn og fasteign, árin 1992 og 2020. Heimild: Tekjusaga forsætisráðuneytisins.

Örlæti barna- og vaxtabóta er sýnt sem hlutfall atvinnutekna fjölskyldna í tíu jafn stórum tekjuhópum, frá þeim lægstu (T1) til þeirra tekjuhæstu (T10). Ljósu súlurnar eru fyrir árið 1992 en þær svörtu árið 2020.

Þróunin er afar skýr. Stórlega hefur verið dregið úr örlæti þessara tekjutilfærslna velferðarkerfisins til fjölskyldna vinnandi fólks. Örlæti þessa stuðnings hefur hrunið að meðaltali úr um 8,2% af atvinnutekjum niður í 1,7%, eða niður um meira en þrjá fjórðu. Hjá tekjulægsta hópnum fóru tekjutilfærslurnar úr 37,5% af atvinnutekjum þeirra niður í 15,5% og hjá þeim næstlægsta úr 20,8% í 7%. Mest munar um verulega lækkun vaxtabóta. Með þessu hafa stjórnvöld stórlega rýrt kjör fjölskyldufólks sem einnig kemur fram í formi hærri skattbyrðar, sérstaklega hjá lægri og milli tekjuhópum.

Það sem þarf að gera

Til að leiðrétta áfram þann sanngirnishalla sem er í tekju- skattskerfinu þarf að gera þetta:

- Lækka álagningu á tekjulægstu hópa um minnst 15.000 til 20.000 krónur á mánuði.

- Um leið þarf að hækka skattbyrði þeirra tekjuhæstu svo hún verði sambærileg við það sem tíðkast hjá sömu hópum í grannríkjunum í Evrópu.

- Skattlagning fjármagnstekna þarf að verða sambærileg við skattlagningu atvinnutekna og lífeyris.

- Stórlega þarf að draga úr skattaundanskotum, eins og sýnt er í skýrslunni Sanngjörn dreifing skattbyrðar.

- Þá er eðlilegt að hækka umtalsvert auðlindagjöld í sjávarútvegi og víðar.

- Æskilegt er að taka á ný upp auðlegðarskatt á miklar eignir umfram hóflegt íbúðarhúsnæði, sem gæti skilað á bilinu 10-15 milljörðum á ári.

- Þá er sjálfsagt að leggja uppgripaskatt á ofurhagnað banka og fyrirtækja sem hafa grætt verulega á tíma Kóvid faraldursins, eins og gert er í sumum grannríkjanna.

- Ofangreindar breytingar á skattlagningu hærri tekna, fjármagnstekna, mikilla eigna og auðlinda myndu gera meira en að greiða fyrir skattalækkun til lægri tekjuhópa. Afgangur yrði til að efla velferðarkerfið.

- Bætt skattaeftirlit myndi síðan skila verulega auknum tekjum til að styrkja innviði samfélagsins, bæði félagslega og efnahagslega.

Hér má nálgast þetta tölublað Kjarafrétta Eflingar og eldri blöð: Skattkerfið hyglir hátekjufólki.

Samstöðin er umræðu- og fréttavettvangur sem studdur er af almenningi í gegnum Alþýðufélagið. Ef þér líkar efni Samstöðvarinnar getur þú eflt hana með því að gerast einskonar áskrifandi sem félagi í Alþýðufélaginu. Þú getur skráð þig hér: Skráning félaga